Обзор топливного рынка: 13-я неделя 2014 года

Неопределенность геополитической ситуации препятствует формированию устойчивого тренда на мировом бункерном рынке, считают аналитики Marine Bunker Exchange.

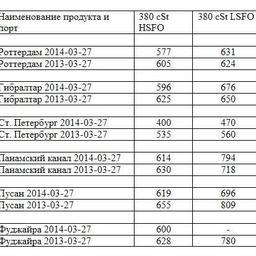

Текущая неделя характеризовалась разнонаправленной динамикой основных топливных котировок. Это нашло свое отражение и в динамике Мирового индекса MABUX, формируемого из текущих цен на основные виды бункерного топлива в пуле ведущих портов мира. Как сообщили Fishnews в Marine Bunker Exchange (http://www.mabux.ru), по итогам периода с 20 по 26 марта индекс показал лишь незначительные колебания:

380HSFO - рост с 565.21 до 565.86 USD/MT (+0,65)

180HSFО - снижение с 595.57 до 594.00 USD/MT (-1,57)

MGO - рост с 927.29 до 928.36 USD/MТ (+1,07)

Ситуация между Россией и Украиной перешла в «режим ожидания» по мере того, как воинственная риторика сменилась более конструктивными заявлениями. Основным событием обещает стать обнародование результатов саммита ЕС-США. В начале недели лидеры «Большой семерки» (Великобритания, Германия, Италия, Канада, США, Франция и Япония) заявили, что приостановили встречи в формате «восьмерки» с Россией и планируют провести саммит в формате G7 в июне 2014 г. в Брюсселе, а не в Сочи, как планировалось ранее. Пока предполагается, что саммит глав государств Евросоюза не введет по отношению к России санкций в сфере энергетики. Ранее Европейский союз заявлял о трех ступенях возможных санкций: прекращение переговоров по новому базовому соглашению РФ-ЕС и договору о либерализации визового режима, затем - индивидуальные визовые санкции и заморозка активов для ряда официальных лиц, а также отмена саммита РФ-ЕС в Сочи, и наконец, собственно экономические санкции. Окончательные решения по этому вопросу пока не приняты, поэтому конец текущей и начало следующей торговой недели могут быть весьма волатильными для цен на топливо.

Поскольку в настоящий момент действие геополитических факторов в значительной степени нивелировалось, состояние мировой экономики вновь стало приоритетным при определении векторов движения топливных котировок. Последние данные макроэкономической статистики из США оказались достаточно оптимистичными. Индекс опережающих экономических показателей Соединенных Штатов продемонстрировал по итогам февраля рост на 0,5%, а рейтинговое агентство Fitch подтвердило кредитную оценку США на уровне «AAA», а также улучшило прогноз с «негативного» до «стабильного».

Одновременно Комитет по открытым рынкам ФРС США по монетарной политике принял решение сократить с апреля объем выкупа гособлигаций и ипотечных бумаг до 55 млрд. долларов с 65 млрд. ежемесячно, сохранив базовую процентную ставку на рекордно низком уровне в 0-0,25% годовых. Регулятор заявил, что будет учитывать широкий круг факторов, принимая решения о базовой процентной ставке, тогда как ранее ориентировался преимущественно на безработицу и инфляцию.

Очередной рост коммерческих запасов сырой нефти в США (на 6,6 млн. барр. до 382,5 млн. барр.) хоть и превзошел ожидания (рост на 2-2,7 млн. барр.), но в определенной мере был ожидаем и не оказал существенного влияния на настроения рынка.

Некоторое давление на котировки продолжает оказывать статистика по Китаю: индекс деловой активности (предварительная оценка HSBC) в промышленности КНР в марте упал до 48,1 пункта против 48,5 пункта в феврале (восьмимесячный минимум). При этом прогноз давал рост до 48,7 пунктов. Таким образом, значение индекса по-прежнему остается ниже критической отметки в 50 пунктов, указывая на наличие признаков экономического спада, и, соответственно, сокращения спроса на энергоносители.

Опубликованный Международным агентством по атомной энергии (МАГАТЭ) доклад вновь вывел «иранский вопрос» в разряд потенциальных драйвер-факторов. Согласно докладу, иранская сторона строго придерживается договоренностей, согласованных с «шестеркой» международных посредников в Женеве. Все это создает реальные предпосылки к полному снятию санкций с Тегерана в среднесрочной перспективе, что в итоге может обеспечить выход иранской нефти на мировой рынок, значительно увеличив предложение и снижая цены на сырье.

Котировки также поддерживаются сокращением объемов поставок сырья из Ливии и Нигерии. Компания Royal Dutch Shell перекрыла экспортный нефтепровод на терминале Forcados в дельте реки Нигер из-за обнаруженного разлива, вызванного кражей сырья. Продолжает снижаться и добыча нефти в Ливии на фоне обострения конфликта между правительством и вооруженными повстанцами. В результате объем добычи в стране сократился еще на 80 тыс. барр. в день - до 150 тыс.

Неопределенность геополитической ситуации будет по-прежнему формировать основные настроения на мировом рынке бункеровок. Эксперты Marine Bunker Exchange предполагают, что цены на топливо продолжат разнонаправленную динамику.

Графики изменения нефтяных фьючерсов и цен Мирового индекса MABUX смотрите во вложенных файлах.

Fishnews