Обзор топливного рынка: четвертая неделя 2013 года

Вероятно сохранение разнонаправленного тренда нефтяных котировок при отыгрывании рынком ситуации вокруг госдолга США, прогнозируют аналитики Marine Bunker Exchange.

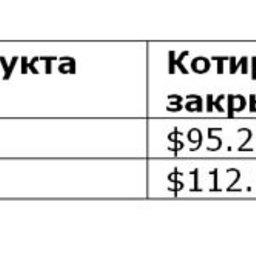

Согласно обзору Marine Bunker Exchange (www.mabux.ru), текущая неделя не показала определенного тренда в динамике движения нефтяных котировок при отсутствии событий, которые могли бы стать драйвер-новостями. Диапазон котировок нефти марки Brent менялся в пределах 111,71 (21 января) – 112,80 (23 января) долл./барр. и составил среднюю величину 112,21 долл./барр.; нефть марки WTI показала даже более узкий диапазон: от 95,56 (18 января) до 96,24 (22 января) долл./барр. при среднем показателе 95,65 долл./барр.

Как сообщили РИА Fishnews.ru в Marine Bunker Exchange, кризис в Алжире и последующее драматическое освобождение заложников дали кратковременный стимул к росту нефтяных фьючерсов, однако последующее замедление активности на американских торговых площадках в начале недели в связи с празднованием в США дня Мартина Лютера Кинга нивелировало восходящий тренд.

В отсутствие существенных событий участники рынка уделяли основное внимание макроэкономической статистике. Движение нефтяных котировок и, соответственно, изменения топливных индексов в определенной степени следовали за экономическими новостями из государств – крупнейших потребителей нефти: США, Китая, Евросоюза.

Проблема госдолга США, потолок которого составляет 16,394 трлн. долларов, продолжала формировать основные настроения на мировом топливном рынке. Поскольку 31 декабря 2012 г. уровень потолка был преодолен, Министерство финансов США приняло вынужденные меры для продолжения его обслуживания при реальной угрозе объявления технического дефолта. Однако на этой неделе острота проблемы была несколько нивелирована палатой представителей, которая проголосовала за временное повышение максимального размера задолженности до 19 мая. Фактически это означает, что ограничения госдолга на данный момент отменены и Министерству финансов разрешено свободно занимать на текущие расходы страны в течение трех с половиной месяцев. 19 мая будет автоматически одобрен размер госдолга, накопленный к тому моменту.

Вместе с тем на первый план вновь выходит вопрос «фискального обрыва», а именно второй его части – сокращение расходов. Принять решение необходимо до 1 марта, когда могут вступить в силу автоматические сокращения, перенесенные с 1 января. В среднесрочной перспективе именно этот фактор может стать составной частью вектора, способного определить направленное движение на мировом нефтяном рынке.

Серьезную поддержку нефтяным котировкам в настоящее время оказывают позитивные новости из Китая – второго по величине потребителя нефти и нефтепродуктов в мире. В частности, на сегодняшний день дефицит нефти и газа в КНР оценивается в 25 процентов от общего объема энергопотребления. В 2012 г. Китай импортировал 271 млн. тонн нефти (больше показателя 2011 г. на 6,8 процента). Ожидается, что к 2020 г. две трети от общего объема потребления нефти в Китае составят зарубежные поставки. Это позволяет предполагать сохранение растущего спроса на нефтепродукты со стороны КНР в ближайшей перспективе.

Ситуация с долговым кризисом в Европе остается достаточно стабильной. Прошедшее на этой неделе заседание Еврогруппы, на котором в числе прочих была предварительно одобрена выплата второго транша финансовой помощи Испании (предполагает продолжение курса жесткой экономии) в размере 1,865 млрд. евро, в целом подтвердило прогнозы экспертов и не оказало существенного влияния на движение нефтяных котировок. Предполагается, что окончательное решение по этому вопросу будет принято 28 января советом управляющих европейского Механизма финансовой стабильности. Однако неожиданностей здесь не ожидается.

Определенное влияние на настроения инвесторов могут оказать решения Всемирного экономического форума в Давосе, завершение которого планируется 27 января. В частности, присутствуют определенные ожидания того, что участники форума смогут выработать перспективный прогноз дальнейшего развития мировой экономики, а выступления спикеров могут оказать положительное влияние на динамику мирового рынка нефти в целом.

Еще одним фактором, продолжающим оказывать давление на нефтяные котировки, остается ситуация вокруг Ирана. Некоторые косвенные признаки дают основание полагать, что Иран готов войти в открытое финансово-экономическое противостояние с США. В частности, по заявлению министра экономики и финансов ИРИ Шамседдина Хосейни, Тегеран вскоре полностью откажется от расчетов в долларах и евро при осуществлении экспортно-импортных операций. Вместо этого будет введена новая модель расчетов: предположительно, основу ее составят юани, рупии, а также бартерные сделки.

На сегодняшний день Индия и Китай уже частично оплачивают нефтяные поставки из Ирана в своих национальных валютах, а Турция расплачивается за иранский газ золотом (по некоторым оценкам, в 2012 г. Анкара поставила золота в Иран на сумму 11-12 млрд. долларов). Если новые бездолларовые схемы Ирана в сфере торговли нефтью окажутся эффективными, его примеру могут последовать и другие поставщики. В результате, это может серьезно пошатнуть позиции доллара как оценочного эквивалента нефти и, соответственно, лишить США возможности беспрепятственно решать свои бюджетные проблемы путем простого увеличения денежной массы. Однако действие этого фактора стоит рассматривать, скорее, в долгосрочной перспективе.

На следующей неделе разнонаправленный тренд на мировом топливном рынке вероятнее всего будет продолжен при отсутствии значимых новостей и постепенном отыгрывании инвесторами ситуации вокруг госдолга США.

Графики изменения нефтяных фьючерсов и графики изменения цен Мирового индекса MABUX (по различным видам нефти или бункеровочного топлива) с 18 по 23 января 2013 г. смотрите во вложенных файлах.

РИА Fishnews.ru