Обзор топливного рынка: 37-я неделя 2015 года

Глобальное перенасыщение рынка толкает цены на бункерное топливо далее вниз , отмечают аналитики Marine Bunker Exchange (MABUX).

Как и ожидалось, восходящий тренд мировых топливных котировок, наблюдавшийся неделю назад, носил кратковременный характер, и уже на текущей неделе индексы продолжили свое снижение. Кроме сохранения основного фактора давления - глобального перенасыщения рынка нефтью и нефтепродуктами - свою роль сыграли опасения по поводу замедления китайской экономики, а также неопределенность относительно сроков первого за десять лет повышения процентных ставок в США.

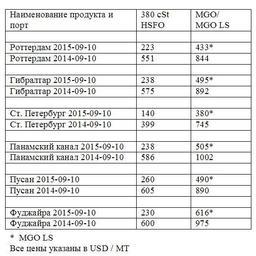

Значения Мирового бункерного индекса MABUX, рассчитываемого из текущих цен на основные виды бункерного топлива в пуле ведущих портов мира, в период с 3 по 9 сентября вновь продемонстрировали возвращение цен на бункерное топливо в стадию снижения:

380 HSFO - снижение с 240,07 до 229,36 USD/MT(-10,71)

180 HSFO - снижение с 275,07 до 263,79 USD/MT(-11,28)

MGO - снижение с 524,64 до 518,50 USD/MT(-6,14)

Одной из новых причин сохраняющегося давления называется вероятное уменьшение спроса на нефть в Азии, поскольку НПЗ снижают темпы производства из-за падения доходов. Это снижение уже повлияло на нефтяные рынки Азии и Ближнего Востока, и начинает сказываться на ценах на нефть из Западной Африки (особенно из Анголы), и на североморской нефти.

В США компании, разрабатывающие сланцевые месторождения, по итогам первого полугодия столкнулись с серьезным оттоком денежных средств. В частности, капитальные расходы нефтегазовых компаний за январь-июнь 2015 г. превысили денежные поступления от своей деятельности на 32 млрд. долларов (дефицит за весь 2014 г. составил 37,7 млрд. долларов). Это может свидетельствовать о том, что сланцевая индустрия Соединенных Штатов стоит на пороге массовых заявок на реструктуризацию долга компаний и, вероятно, банкротств.

Количество нефтяных буровых установок в США по итогам текущей недели снизилось на 13 единиц, до 662. Это первое снижение показателя после роста в течение шести недель подряд. Принято считать, что снижение количества буровых должно означать сокращение активности бурения, и, как следствие, уменьшение объемов добычи. Рынок, тем не менее, продолжает фокусироваться на имеющемся глобальном излишке нефти, одним из подтверждений которому является рост запасов энергоносителей в Соединенных Штатах.

Статистика по рынку труда США (последняя до запланированного на 17 сентября заседания Федерального резерва) не прояснила ситуацию с возможным повышением процентной ставки. Работодатели в августе трудоустроили дополнительно 173 тыс. человек, что ниже среднего прошлогоднего показателя в 247 тыс., но достаточно, чтобы снизить безработицу с 5,3% до 5,1%. Отсутствие ясности и спекуляции по поводу вариантов повышения процентной ставки ФРС по-прежнему добавляют волатильности настроениям на топливном рынке.

Как сообщили Fishnews в Marine Bunker Exchange (http://www.mabux.ru), макроэкономическая статистика из Китая остается потенциальным драйвером нисходящего тренда. Объем китайского экспорта в долларовом выражении в августе текущего года сократился на 5,5% по сравнению с аналогичным месяцем 2014 г. Одновременно объем импорта в страну в прошлом месяце упал на 13,8%, что ниже июльских показателей (сокращение на 8,1%). При этом поставки нефти в КНР в августе уменьшились на 13% по сравнению с июлем, указав на снижение спроса. В целом все это усилило опасения по поводу экономического спада в Китае, и, соответственно, сокращения спроса на нефть и нефтепродукты.

Вместе с тем КНР готовится в октябре начать торги собственным нефтяным эталоном, аналогичным европейскому Brent и американскому WTI, стремясь к большей открытости своего нефтяного рынка. Нефтяные фьючерсы будут первым китайским контрактом, допускающим непосредственное участие иностранных инвесторов. Ожидается, что китайский эталон впоследствии может составить конкуренцию Brent, чьи котировки зависят от нефти, добываемой на небольших старых месторождениях в Северном море.

Ожидавшиеся на прошлой неделе результаты заседания Европейского центрального банка не оказали существенного влияния на настроения рынка: процентные ставки остались на рекордно низком уровне. Кроме того, падение цен на нефть и укрепление евро вынудили ЕЦБ пересмотреть свои прогнозы по инфляции в худшую сторону. Европейский центробанк принял также решение изменить условия программы QE, увеличив долю бумаг из одного выпуска, которую может приобретать ЦБ, с 25% до 33%. Участники рынка восприняли это изменение как шаг в сторону увеличения стимулирования экономики еврозоны, что в итоге несколько поддержало котировки.

Добыча нефти в странах-членах Организации стран экспортеров нефти в августе снизилась в месячном выражении на 0,44% - до 31,26 млн. барр. в день. Самое сильное снижение показателя зафиксировано в Саудовской Аравии: на 0,47% - до 10,4 млн. барр. в день. Сокращение также произошло в Анголе, Ираке (с учетом добычи в Курдистане), Ливии и Катаре. Однако, пока этот факт вряд ли стоит трактовать как начало сокращения добычи нефти картелем. Скорее, сокращение можно отнести к моментным вариативным изменениям.

Санкции против нефтяного и финансового секторов иранской экономики могут отменить в течение первых трех месяцев 2016 г. Конгресс США вернулся к работе после летних каникул и возобновил дискуссии о соглашении по ядерной программе Ирана. Чтобы провести голосование, у Сената и Палаты представителей осталась неделя: срок истекает 17 сентября. В свою очередь, Иран готовится нарастить производство после снятия санкций. Он намерен производить 3,9 млн. барр. нефти в день в марте 2016 г., увеличив этот показатель еще на 1 млн. барр. в течение пяти месяцев. В краткосрочной перспективе это способно спровоцировать дальнейшее снижение цен на топливо.

В целом, сохраняющийся на мировом топливном рынке значительный избыток продолжает играть роль основного драйвера давления на цены, отмечают аналитики Marine Bunker Exchange. Они полагают, что на следующей неделе умеренное снижение цен на бункерное топливо продолжится.

Графики изменения нефтяных фьючерсов и цен Мирового индекса MABUX смотрите во вложенных файлах.

Fishnews