Обзор топливного рынка: 48-я неделя 2015 года

Формирование устойчивого тренда роста цен на бункерное топливо пока вряд ли реально, считают аналитики Marine Bunker Exchange (MABUX).

Вторую неделю подряд умеренное снижение котировок прерывается всплесками вверх на фоне моментного роста напряженности геополитического характера. Если на прошлой неделе катализатором всплеска послужили теракты в Париже, то на текущей неделе таким событием стало уничтожение турецкими ВВС российского самолета, участвовавшего в акции против Исламского государства на территории Сирии. Причем эскалация напряженности на Ближнем Востоке может дать начало восходящему тренду на мировом топливном рынке, хотя его устойчивость и длительность пока остаются под вопросом.

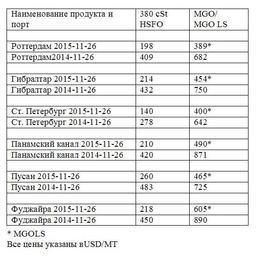

Значения Мирового бункерного индекса MABUX, рассчитываемого из текущих цен на основные виды бункерного топлива в пуле ведущих портов мира, в период с 19 по 26 ноября несколько раз меняли свой вектор движения, показав в итоге разнонаправленные изменения: рынок находится в ожидании дальнейшего развития событий:

380 HSFO - рост с 197,07 до 203,86 USD/MT (+6,79)

180 HSFO - рост с 226,14 до 233,29 USD/MT (+7,15)

MGO - снижение с 481,50 до 477,71 USD/MT (-3,79)

Резкий рост напряженности в отношениях между Россией и Турцией двинул мировые топливные котировки вверх. 24 ноября российский Су-24 был сбит самолетами F-16 турецких ВВС. Минобороны России заявило, что бомбардировщик находился исключительно над территорией Сирии, что зафиксировано средствами контроля, в то время как турецкая сторона утверждает, что имело место нарушение воздушного пространства Турции.

На фоне начавшихся спекуляций появились сообщения, что уничтожение российского самолета может быть реакцией определенных кругов в Турции на уничтожение российской авиацией объектов нефтяной инфраструктуры ИГИЛ. В качестве возможной ответной реакции со стороны России называются введение патрулирования турецко-сирийской границы и оказание помощи курдам. Кроме того, удары могут быть нанесены по группировкам сирийских повстанцев, которых поддерживает Турция. При этом высказываются опасения по поводу возможной стремительной эскалации, поскольку Турция является членом НАТО. В любом случае инцидент резко увеличил геополитическую премию за риск, а котировки получили значительную поддержку.

Как сообщили Fishnews в Marine Bunker Exchange (http://www.mabux.ru), коммерческие запасы нефти в США по итогам прошлой недели вновь выросли на 961 тыс. барр., до 488,2 млн. барр. При этом количество буровых по итогам прошлой недели уменьшилось на 9 единиц, до 555, это минимум за последние 5 лет.

Ключевым индексом также является состояние запасов нефти на крупнейшем нефтехранилище в Кушинге. Последний раз они показали рост на 1,74 млн. барр. Это значительно усиливает опасения по поводу переполненности хранилища и само по себе является мощным фактором давления на котировки.

Собственники танкеров для нефти повысили в октябре стоимость суточной аренды на рекордный уровень за последние 7 лет: моментно цена поднялась выше 100 тыс долларов, позже опустившись до 70 тыс. долларов. Стоимость месячного хранения продукта оценивается сейчас в 2 млн. долларов. Мировой объем нефти, который сейчас хранится в танкерах, оценивается примерно в 50 млн. барр. Пока хранить нефть таким способом выгодно, поскольку цены фьючерсных контрактов превышают текущие цены (контанго). Предполагается, что если контанго продолжит расти, одновременно будут подниматься и ставки фрахта, удорожая тем самым и стоимость топлива в ущерб спросу.

Шанхайская международная энергетическая биржа (INE) приняла решение отложить дату начала торгов нефтяными фьючерсами, номинированными в юанях. Предполагается, что к торгам будут допущены зарубежные инвесторы, использующие иностранную валюту в качестве маржинального обеспечения (5% от суммы контракта). Начало торгов фьючерсами на нефть преследует цель создать собственный бенчмарк для покупаемой нефти и тем самым расширить использование китайской валюты.

Евросоюз близок к тому, чтобы продлить действие антироссийских санкций, принятых в связи с кризисом на Украине. Пока рассматриваются три варианта: продление санкций еще на шесть месяцев, один год или три-четыре месяца. Большинство стран по-прежнему полагает, что экономическое давление на Россию должно быть продолжено до тех пор, пока план по мирному урегулированию, заключенный при посредничестве в Минске, не будет полностью выполнен. Европейские лидеры планируют обсудить антироссийские санкции в середине декабря текущего года.

Совет управляющих ОПЕК не смог достичь консенсуса относительно долговременного стратегического плана развития картеля. Ранее предполагалось, что план будет представлен на совещании ОПЕК 4 декабря в Вене. Разногласия возникли по вопросам возможного сокращения добычи, установления новых квот добычи, а также вариантов повышения прибыльности картеля. Теперь организация планирует вернуться к этому вопросу на своем первом заседании в следующем году.

На этом фоне Саудовская Аравия заявила о намерении предпринять совместно с членами ОПЕК и другими государствами, не входящими в картель, усилия по стабилизации нефтяного рынка. По мнению королевства, мировая экономика находится в нестабильном состоянии. Ожидается, что в текущем десятилетии спрос на нефть будет расти по 1 млн барр. в день и потребуется соответствующее увеличение инвестиций для компенсации темпов истощения месторождений. В среднем темпы истощения оцениваются в 4 млн. барр. в день.

После принятого администрацией США решения о снятии запрета по покупкам иранской нефти вновь усилились спекуляции по поводу сроков начала массовых поставок продукта из Ирана. На этом фоне было заявлено о готовности увеличить экспорт иранской нефти вдвое, до 2 млн. барр. в день в течение трех месяцев после снятия санкций. По мнению иранского руководства, эмбарго будет снято с Ирана в полном объеме к середине декабря - началу января 2016 г. До введения нефтяного эмбарго стране в рамках ОПЕК была выделена квота в размере 4,3 млн. барр. нефти. Велика вероятность, что с возвращением Ирана на нефтяной рынок Европы «ценовая война» между крупнейшими поставщиками - Россией, Саудовской Аравией, Ираком и Ираном - перейдет в новую фазу обострения.

В целом ситуация с существенным избытком продукта на мировом топливном рынке остается основной составляющей вектора давления на котировки. Вместе с тем всплески геополитической напряженности уже привнесли высокий уровень волатильности, при которых индексы показывают резкий рост. Однако аналитики исходят из того, что формирование устойчивого и долговременного восходящего тренда пока вряд ли возможно, и полагают, что на следующей неделе цены на бункерное топливо будут показывать разнонаправленные колебания.

Графики изменения нефтяных фьючерсов и цен Мирового индекса MABUX смотрите во вложенных файлах.

Fishnews