Обзор топливного рынка: девятая неделя 2016 года

Умеренные разнонаправленные колебания будут преобладать в динамике цен на бункерное топливо на предстоящей неделе, считают аналитики Marine Bunker Exchange (MABUX).

В течение недели мировые топливные индексы получили некоторую поддержку на фоне надежд на скоординированное ограничение добычи ведущими странами-производителями. Однако вне зависимости от заключения подобного соглашения, на рынке продолжает сохраняться существенный избыток предложения, который на данный момент оценивается примерно в 1,3 – 1,5 млн. барр. в день.

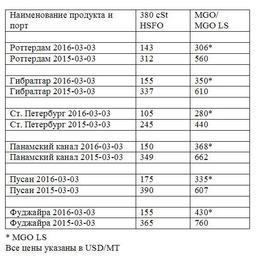

Значения Мирового бункерного индекса MABUX, рассчитываемого из текущих цен на основные виды бункерного топлива в пуле ведущих портов мира, в период с 26 февраля по 3 марта вновь показали умеренный рост при общей достаточно вялой динамике:

380 HSFO - рост с 141,14 до 147,07 USD/MT(+5,93)

180 HSFO - рост с 187,50 до 190,21 USD/MT(+2,71)

MGO - рост с 360,50 до 370,86 USD/MT(+10,36)

Основным фоном, формирующим настроения топливного рынка, остаются спекуляции о вероятности встречи представителей РФ, Саудовской Аравии и других ведущих нефтедобывающих стран для обсуждения вариантов стабилизации топливных цен. По оценке России, в пул инициаторов соглашения по замораживанию добычи уже вошли 15 государств, на которых в совокупности приходится около 73% мировой добычи. Первоначально ожидалось, что по итогам встречи страны-производители заморозят добычу или примут другие меры по стабилизации ценовой ситуации. Однако в последнее время оптимизм по поводу встречи заметно нивелировался. Рынок достаточно скептично оценивает перспективы конструктивного регулирования поставок, особенно учитывая возвращение на рынок Ирана после отмены санкций в январе. Вместе с тем не исключено, что признаки сокращения поставок и усиления спроса могут продолжить формирование поддержки топливным котировкам в краткосрочной перспективе.

По предварительным прогнозам, добыча нефти странами ОПЕК упала в феврале на 79 тыс. барр. - до 33,06 млн. барр. в день. Лидерами снижения стали Нигерия и Ирак. Нигерия уменьшила добычу на 139 тыс. барр., до 1,889 млн. барр. в день: стабильность добычи находилась под угрозой вследствие продолжающихся политических беспорядков и участившихся случаев воровства нефти в дельте реки Нигер - основном нефтедобывающем районе страны. В Ираке добыча снизилась на 125 тыс. барр., до 4,385 млн. барр. в день (против 4,51 млн. барр. в день в январе). Кроме того, с 17 февраля прекратились поставки по нефтепроводу из Курдистана мощностью 600 тыс барр. в день, которые могут быть возобновлены только к середине марта.

Но главным препятствием для достижения договоренности по замораживанию текущих объемов добычи остается Иран, который по-прежнему декларирует стремление восстановить свою долю на мировом рынке, потерянную после введения санкций. В феврале страна увеличила экспорт нефти на 30% с момента подписания ядерного соглашения (14 июля 2015 г.) - до 1,75 млн баррелей в сутки. При этом к 1 марта текущего года исламская республика вышла на ежедневный объем производства в 3,2 млн. барр. (против 2,8 млн. барр. ранее). В феврале только в страны ЕС было отгружено единовременно до 7 млн. барр. Однако пока крупнейшими покупателями иранской нефти являются Китай (500 тыс. барр. в сутки) и Южная Корея (100 тыс. барр. в сутки), сообщили Fishnews в Marine Bunker Exchange (http://www.mabux.ru).

В США в декабре прошлого года было отмечено падение добычи на 43 тыс. барр. по сравнению с ноябрем, до 9,3 млн. барр. в день. Это более слабое снижение показателя, чем в предыдущие два месяца, когда добыча падала более чем на 70 тыс. барр. в день. По некоторым оценкам, к лету суточная добыча нефти в Соединенных Штатах может сократиться примерно на 700 тыс. баррелей - до уровня в примерно 8,3 млн. барр. в день, что способно двинуть цены на топливо вверх, в том числе нефть - к уровню в 40 долларов за баррель.

На данный момент именно этот показатель называется новой критической отметкой для большинства сланцевых нефтедобытчиков. Многим сланцевым компаниям в США удалось достаточно гибко приспособиться к складывающейся на рынке ситуации, сократив издержки производства и повысив рентабельность сланцевых месторождений. Уже известно, что сланцевые проекты могут сворачиваться и разворачиваться крайне оперативно, что ставит под сомнение стремление традиционных добытчиков вывести сланцевых добытчиков с рынка.

При этом объемы американского экспорта нефти могут продолжить рост. В январе из Соединенных Штатов было отгружено около 4 млн. барр. нефти и сверхлегких углеводородов, в феврале этот показатель составил 3 млн. барр., а в марте он может вырасти до 6 млн. барр. Вместе с тем несмотря на то, что сейчас нефть из США может свободно экспортироваться, на текущий момент экспорт американской нефти не приносит прибыли из-за недостаточно широкого спрэда между ценами на американскую нефть WTI и международными эталонными сортами.

Одним из факторов давления на топливные котировки остается заполнение мировых хранилищ до критических уровней. В этой связи железнодорожные компании в США начали предлагать нефтетрейдерам хранить нефть в цистернах в качестве возможной альтернативы. Стоимость хранения одного барреля составляет около 50 центов в месяц - примерно в два раза дороже хранения топлива в подземных пещерах, но вдвое дешевле аренды нефтетанкеров и плавучих терминалов. Вместе с тем реализация этого предложения сопряжена с рядом сложностей, в числе которых достаточно жесткие требования к безопасности при перевозке опасных веществ, а также высокая степень ответственности за возможные утечки, столкновения вагонов и иные аварийные случаи.

В Европе ситуация с переизбытком предложения при заполненности хранилищ вылилась в формирование очередей на разгрузку в порту Роттердама (Нидерланды). На данный момент в акватории порта в ожидании находятся около 50 танкеров (самый высокий показатель с 2009 г.). Уровень заполнения резервуаров портов треугольника Амстердам – Роттердам – Антверпен (ARA) на прошлой неделе вырос до 55,4 млн. барр. Состояние нефтяных запасов и топливный оборот треугольника являются одним из показателей при формировании котировок нефтепродуктов и нефти марки Brent.

Учитывая это, производители начали направлять суда с нефтью и нефтепродуктами из Ближнего Востока более длинными маршрутами для того, чтобы иметь время на поиск вариантов реализации продукта либо его размещения на хранение. В частности, приоритетом начал пользоваться маршрут в обход Африки (30-40 дней до Европы) по сравнению с проходом через Суэцкий канал (15-20 дней).

В целом на рынке пока отсутствуют реальные предпосылки для формирования устойчивого восходящего тренда, а имеющие место всплески цен провоцируются спекуляциями на мировом новостном пространстве. Аналитики ожидают, что на следующей неделе в динамике цен на бункерное топливо будут преобладать умеренные разнонаправленные колебания.

Графики изменения нефтяных фьючерсов и цен Мирового индекса MABUX смотрите во вложенных файлах.

Fishnews