Обзор топливного рынка: 39-я неделя 2016 года

Цены на бункерное топливо пока не имеют потенциала к направленному росту, полагают аналитики Marine Bunker Exchange (MABUX).

Мировые топливные индексы имели достаточно высокую степень волатильности в течение недели: рынок находился в ожидании результатов переговоров ведущих производителей нефти касательно вариантов стабилизации ценовой ситуации. Достигнутое государствами-членами Организации стран-экспортеров нефти (ОПЕК) соглашение о сокращении добычи может положить начало процессу сближения позиций, который способен трансформироваться в более глобальный итоговый документ о контроле за уровнями добычи между государствами картеля и другими ведущими мировыми производителями нефти.

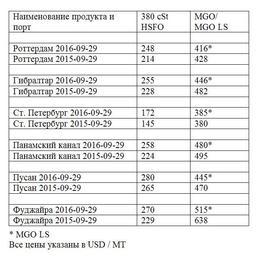

Значения Мирового бункерного индекса MABUX, рассчитываемого из текущих цен на основные виды бункерного топлива в пуле ведущих портов мира, в период с 22 по 29 сентября показывали ежедневные разнонаправленные колебания, но в конце отчетного периода несколько выросли:

380 HSFO - рост с 242,50 дo 249,36 USD/MT (+6,86)

180 HSFO - рост с 285,29 до 288,93 USD/MT (+3,64)

MGO- рост с 472,07 до 478,64 USD/MT(+6,57)

В Алжире завершился Международный энергетический форум (МЭФ), в рамках которого 28 сентября состоялась неформальная встреча стран-членов ОПЕК. Они договорились об ограничении среднесуточной добычи нефти на уровне 32,5 млн. барр. с нынешних 33,24 млн. барр. в сутки. Предполагается, что после достижения данной цели картель обратиться к другим странам - экспортерам нефти для присоединения к этому соглашению. На следующей встрече, которая пройдет в ноябре, ОПЕК планирует обсуждать заморозку добычи нефти каждой конкретной страны - члена картеля.

Вместе с тем ключевой проблемой остается расхождение в позициях Саудовской Аравии и Ирана, сообщили Fishnews в Marine Bunker Exchange (http://www.mabux.ru). Первоначально Саудовская Аравия предложила сократить добычу нефти на 1 млн. барр. в сутки, если Иран согласится не наращивать темпы производства и оставить их на августовском уровне (3,6 млн. барр. в сутки). Однако Иран настаивает на возвращении к досанкционному уровню добычи в 4,2 млн. барр. в сутки. Ситуация осложняется тем, что ряд стран, включая Ливию и Нигерию, хотели бы для себя особых условий, чтобы иметь возможность восстановить добычу.

Одновременно некоторые потенциальные участники соглашения (не считая Иран, Нигерию и Ливию) продолжают делать заявления о намерениях стимулировать наращивание добычи нефти. В частности, Кувейт объявил о планах увеличить добычу до 4 млн. барр. в сутки к 2020 г. Кроме того, эмират также намерен нарастить мощности по переработке нефти до 1,6 млн. барр. в сутки к указанному сроку.

Сравнивая позиции двух основных противоборствующих членов ОПЕК: Саудовской Аравии и Ирана, создается впечатление, что королевство пока имеет более высокую потребность в договоренности по уровню добычи нефти, поскольку Иран менее зависим от нефтяных доходов. В ИРИ после периода санкций отмечается в данный момент экономический подъем: инвестиции возвращаются и производство нефти растет. В то же время Саудовская Аравия не смогла предотвратить финансовые трудности в условиях низких нефтяных цен на протяжении двух лет и была вынуждена тратить валютные резервы.

В текущем году дефицит бюджета Саудовской Аравии ожидается на уровне 13,5% ВВП страны, в Иране - только 2,5% ВВП. По оценкам МВФ, для решения бюджетных проблем Саудовской Аравии необходима цена нефти около 67 долларов за баррель, а Ирану - 61,5 доллара за баррель. Геополитическое противостояние Саудовской Аравии и Ирана по-прежнему создает препятствия для дальнейшего процесса стабилизации мирового топливного рынка.

Также имеются серьезные опасения, что при попытках снизить либо заморозить объемы добычи цена на нефть может подняться выше психологического уровня в 50 долларов за баррель, что способно спровоцировать возобновление добычи сланцевой нефти в США на ранее законсервированных скважинах, и, соответственно, компенсировать сокращение предложения, вызванного заморозкой.

За время падения цен на нефть свыше 100 североамериканских производителей нефти объявили о своей некредитоспособности, однако эти компании продолжили добычу нефти и газа в рамках процедуры банкротства. При этом, добыча в США начала показывать рост в июле, когда цены на нефть превысили 50 долларов. Одной из причин устойчивости американской нефтедобывающей промышленности называется оптимизация и сокращение расходов при одновременном повышении эффективности бурения.

Федеральная резервная система США (ФРС) по итогам заседания 21 сентября сохранила банковскую ставку на прежнем уровне: 0,25-0,5%. Рынок по-прежнему предполагает, что выборы президента и волатильность на рынке дадут возможность увеличения ставки не раньше декабря. Решение ФРС ослабило доллар, что создало дополнительные предпосылки для поддержки топливных котировок.

Россия нарастила добычу до рекордного уровня - свыше 11 млн. барр. в день. При этом российские компании собираются осенью ввести еще несколько крупных месторождений.

Еще одним фактором риска на мировом топливном рынке остается Китай. Экспорт бензина и дизельного топлива из страны в августе снизился по сравнению с июлем (падение на 183 тыс. барр. в день), так как многие НПЗ приостановили производство в связи с плановыми техническими работами. Однако, в последние месяцы Китай постепенно увеличивал поставки нефтепродуктов на международный рынок на фоне снижения спроса внутри страны. При этом тенденция роста экспорта нефтепродуктов может сохраниться ввиду намерения китайских властей переориентировать национальную экономику с индустриальной на потребительскую модель.

Одновременно импорт нефти в Китай в августе вырос на 23,5% до 32,85 млн. тонн, или примерно 7,8 млн. барр. в день, что стало самым высоким уровнем за истекший период 2016 г. Крупнейшим поставщиком нефти в Китай в августе стала Россия (4,6 млн. тонн), затем следует Саудовская Аравия (4,3 млн. тонн).

В целом на рынке сохраняется избыток предложения и крайне высокий уровень запасов нефтепродуктов в Соединенных Штатах. Кроме того, члены ОПЕК и другие ведущие нефтедобывающие страны ведут добычу в максимально высоких объемах, а производители сланцевой нефти в США потенциально способны нарастить объемы добычи. На этом фоне мировые цены на топливо вряд ли будут иметь потенциал к направленному росту, считают аналитики. Они полагают, что на следующей неделе цены на бункерное топливо могут показать небольшое движение вверх.

Графики изменения нефтяных фьючерсов и цен Мирового индекса MABUX смотрите во вложенных файлах.

Fishnews